Si quelqu’un vous interrogeait sur la situation financière de votre entreprise, pourriez-vous lui donner une réponse détaillée ?

Supposons qu’on vous demande : comment répartissez-vous vos dépenses d’exploitation ? Quelle est votre situation de trésorerie ? Quelle est votre stratégie de sortie ? Et toute une série d’autres questions similaires.

Au lieu de marmonner ce qu’il faut répondre ou de tirer dans le vide, en tant que fondateur, vous devez vous préparer à répondre à cette série de questions – et l’élaboration d’un plan financier pour votre startup est le meilleur moyen d’y parvenir.

La section « plan financier » d’un plan d’affaires n’est pas une tâche facile – nous le comprenons.

Mais vous savez quoi ? Grâce à ce guide approfondi et à cet exemple de plan financier, il vous sera aussi facile de faire des prévisions que de compter sur le bout des doigts.

Prêt à commencer ? Commençons par discuter de la planification financière d’une startup.

Qu’est-ce que la planification financière d’une startup ?

En termes simples, la planification financière de la création d’entreprise est un processus de planification des aspects financiers d’une nouvelle entreprise. Elle fait partie intégrante du plan d’entreprise et comprend ses trois principaux éléments : le bilan, le compte de résultat et le tableau des flux de trésorerie.

Outre ces états, votre section financière peut également inclure des prévisions de revenus et de ventes, l’actif et le passif, l’analyse du seuil de rentabilité, etc. Votre premier plan financier ne sera peut-être pas très détaillé, mais vous pourrez le peaufiner et le mettre à jour au fur et à mesure que votre entreprise se développera.

Points clés à retenir

- Des hypothèses réalistes, des recherches approfondies et une bonne compréhension du marché sont la clé de projections financières fiables.

- La projection des flux de trésorerie, le bilan et le compte de résultat sont les trois principaux éléments d’un plan financier.

- La préparation d’un plan financier est plus facile et plus rapide lorsque vous utilisez un outil de planification financière.

- L’exploration de scénarios de type « what-if » est une méthode idéale pour comprendre les risques et les opportunités potentiels liés aux activités de l’entreprise.

Pourquoi la planification financière est-elle importante pour votre entreprise ?

Une mauvaise planification financière est l’une des principales raisons de l’échec de la plupart des entreprises en phase de démarrage. En fait, une étude récente de CNBC indique que le manque de liquidités est à l’origine de 44 % des échecs de startups en 2022.

Un plan financier bien préparé donne une orientation financière claire à votre entreprise, vous aide à fixer des objectifs financiers réalistes, à créer des prévisions précises et montre que votre entreprise s’engage à atteindre ses objectifs financiers.

Il s’agit d’un élément clé de votre plan d’affaires pour séduire les investisseurs potentiels. En fait, YC a considéré que des états financiers et des projections récentes étaient des éléments essentiels de sa liste de contrôle de diligence raisonnable pour la série A.

Votre plan financier montre comment votre entreprise gère ses dépenses et génère des revenus, et aide les investisseurs à comprendre où se situe votre entreprise aujourd’hui et dans cinq ans.

On comprend mieux pourquoi la planification financière est importante pour votre startup ou votre petite entreprise, n’est-ce pas ? Entrons dans le vif du sujet et examinons les principaux éléments du plan financier d’une startup.

Dites adieu aux feuilles et modèles Excel de la vieille école

Élaborer un plan financier précis plus rapidement grâce à l’IA

Plans à partir de 7 $/mois

Composants clés du plan financier d’une startup

Qu’il s’agisse de créer un plan financier à partir de zéro pour une entreprise ou de le modifier pour une entreprise existante, voici les principaux éléments à inclure dans le processus de planification financière de votre entreprise en démarrage.

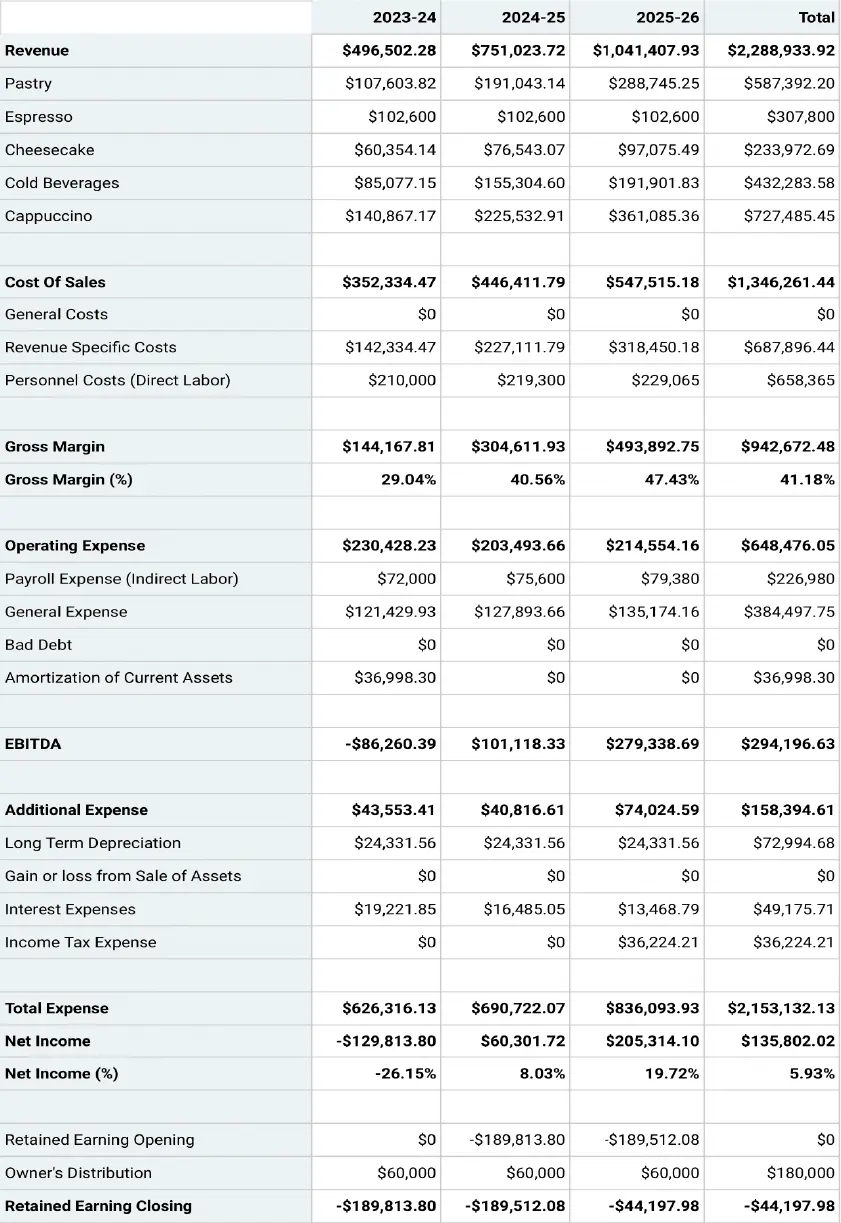

Compte de résultat

Le compte de résultat, également appelé compte de profits et pertes, présente les recettes et les dépenses de votre entreprise. Il montre également comment votre entreprise a réalisé des profits ou des pertes au cours d’une période donnée.

Considérez-le comme un instantané de votre entreprise qui montre la faisabilité de votre idée commerciale. Un compte de résultat peut être généré en tenant compte de trois scénarios : le pire, l’attendu et le meilleur.

Votre compte de résultat doit contenir les éléments suivants :

- le coût des marchandises ou le coût des ventes

- Marge brute

- Dépenses d’exploitation

- Flux de revenus

- EBITDA (bénéfice avant intérêts, impôts, dépréciation et amortissement)

Les entreprises établies peuvent préparer des comptes de résultats annuels, tandis que les nouvelles entreprises et les start-ups devraient envisager de préparer des comptes mensuels.

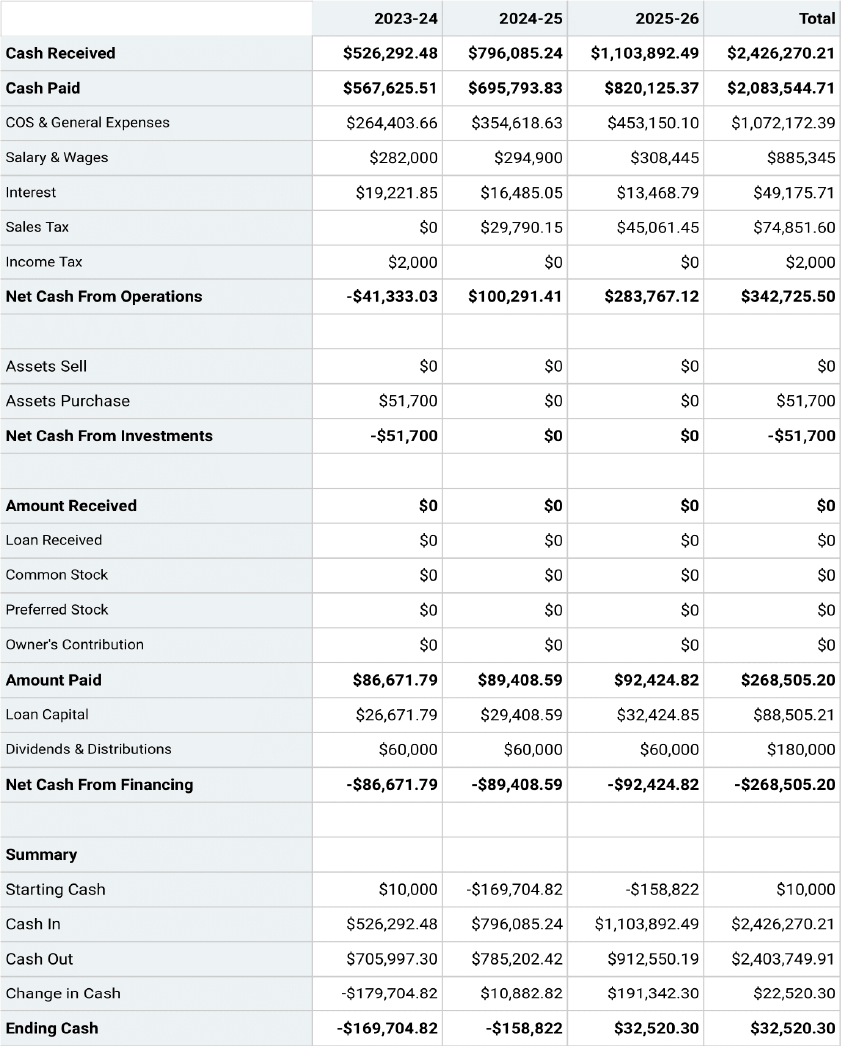

Tableau des flux de trésorerie

Le tableau des flux de trésorerie est l’un des états financiers les plus importants pour les entreprises en phase de démarrage. Il résume les flux d’entrée et de sortie de trésorerie de l’entreprise sur une période donnée.

Cette section fournit des détails sur la situation de trésorerie de votre entreprise et sur sa capacité à honorer ses engagements monétaires en temps voulu.

La projection des flux de trésorerie se compose des trois éléments suivants :

✅ Projection des recettes en espèces : Vous devez indiquer ici les chiffres de vente estimés ou attendus pour chaque mois.

✅ Décaissements : Dressez la liste des dépenses que vous prévoyez de payer en espèces pour chaque mois sur une année.

✅ Rapprochement des flux de trésorerie : Le rapprochement des flux de trésorerie est un processus utilisé pour garantir l’exactitude des projections de flux de trésorerie. Le montant ajusté est le solde de trésorerie reporté au mois suivant.

En outre, les projections de flux de trésorerie d’une entreprise peuvent être cruciales pour évaluer la liquidité, sa capacité à générer des flux de trésorerie positifs, à rembourser ses dettes et à investir dans des initiatives de croissance.

Bilan

Le bilan est un état financier qui présente l’actif, le passif et les capitaux propres de l’entreprise à un moment donné.

Il s’agit d’un aperçu de ce que votre entreprise possède et doit, ainsi que du montant investi par les actionnaires.

Ce bilan se compose de trois parties : l’actif, le passif et le solde calculé par la différence entre les deux premières. Les derniers chiffres de cette feuille reflètent les capitaux propres ou la valeur du propriétaire de l’entreprise.

Les bilans suivent l’équation comptable suivante : l’actif d’un côté et le passif plus les capitaux propres de l’autre :

Voici l’objectif principal d’un bilan :

- Indique les besoins en capitaux de l’entreprise

- Il permet d’identifier l’affectation des ressources

- Il permet de calculer le besoin en capital de départ que vous mettez en place, et de déterminer le montant du financement nécessaire.

- Quel est le montant du financement nécessaire ?

Comme il aide les investisseurs à comprendre la situation de votre entreprise à une date donnée, c’est un état financier que vous ne pouvez pas manquer.

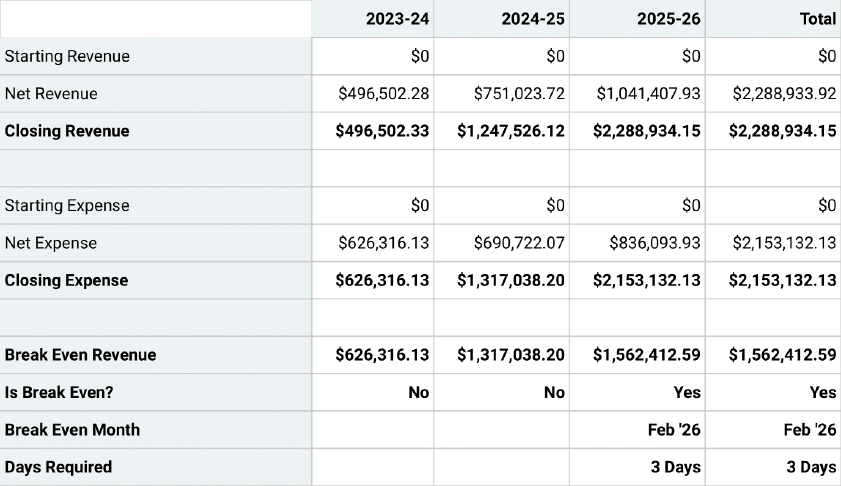

Analyse du seuil de rentabilité

L’analyse du seuil de rentabilité est une pratique comptable utilisée par les startups et les petites entreprises pour déterminer quand une entreprise, un produit ou un service deviendra rentable.

Par exemple, une analyse du seuil de rentabilité peut vous aider à comprendre combien de bougies vous devez vendre pour couvrir vos coûts d’entreposage et de fabrication et commencer à faire des bénéfices.

N’oubliez pas que tout ce que vous vendez au-delà du seuil de rentabilité se traduit par un bénéfice.

Vous devez connaître vos coûts fixes et variables pour déterminer avec précision le seuil de rentabilité de votre entreprise.

- Coûts fixes : dépenses fixes qui restent inchangées quoi qu’il arrive.

- Coûts variables : dépenses qui fluctuent dans le temps en fonction de la production ou des ventes.

Un seuil de rentabilité vous permet de fixer intelligemment le prix de vos biens ou services, de couvrir les coûts fixes, de détecter les dépenses manquantes et de fixer des objectifs de vente, tout en aidant les investisseurs à prendre confiance en votre entreprise. Il n’y a pas à dire, c’est un élément clé du plan financier de votre startup.

Après avoir abordé tous les éléments clés d’un plan financier, voyons comment vous pouvez créer un plan financier pour votre startup ou votre petite entreprise.

Comment créer la partie financière du plan d’affaires d’une entreprise en phase de démarrage ?

1. Déterminer vos besoins financiers

Vous ne pouvez pas commencer à planifier vos finances sans connaître vos besoins financiers, n’est-ce pas ? Prenez votre bloc-notes ou ouvrez simplement un document de référence ; il est temps de faire preuve d’esprit critique.

Commencez par évaluer votre situation actuelle en calculant vos revenus, vos dépenses, votre actif et votre passif, les coûts de démarrage, le montant dont vous disposez pour les couvrir et le montant du financement dont vous avez besoin.

L’évaluation de votre situation financière actuelle et de votre santé vous aidera à déterminer le capital dont vous avez besoin pour votre petite entreprise et à planifier les activités de collecte de fonds et de sensibilisation.

En outre, la détermination des besoins financiers permet de hiérarchiser les activités et les dépenses opérationnelles, d’allouer efficacement les ressources et d’accroître la viabilité et la durabilité d’une entreprise à long terme.

Après avoir appris à déterminer les besoins financiers, passons directement à la définition des objectifs financiers.

2. Définir vos objectifs financiers

La définition d’objectifs financiers réalistes est essentielle à l’élaboration d’un plan financier efficace pour votre plan d’entreprise. Il est donc utile de définir vos stratégies et objectifs à long terme dès le début du processus de planification financière.

Si vous êtes une startup SaaS à la recherche de financements en capital-risque, vous pouvez demander aux investisseurs ce qui compte le plus pour eux et préparer votre plan financier en conséquence.

En revanche, le propriétaire d’un café qui cherche à obtenir un prêt commercial devra peut-être élaborer un plan qui s’adresse aux banques, et non aux investisseurs. Dans le même temps, un plan financier interne conçu pour offrir une orientation financière et une allocation des ressources peut être différent des exemples précédents, compte tenu de son cas d’utilisation différent.

Vous vous sentez dépassé ? Définissez simplement vos objectifs financiers et tout ira bien.

Vous pouvez commencer par identifier les indicateurs clés de performance ( ICP ) de votre entreprise; ce serait un point de départ idéal.

3. Choisir le bon outil de planification financière

Soyons honnêtes : préparer un plan financier à l’aide d’Excel n’est pas une mince affaire. On n’utiliserait cette méthode que si l’on disposait de tout le temps nécessaire.

Un logiciel de planification financière adapté simplifiera et accélérera le processus et vous guidera dans l’élaboration de prévisions financières précises.

De nombreux logiciels et outils de planification financière prétendent être la solution idéale, mais c’est vous qui identifierez et choisirez l’outil qui répond le mieux à vos besoins en matière de planification financière.

Pro-tip

Créez un plan financier avec Upmetrics en un rien de temps

Entrez vos hypothèses financières et nous calculerons vos projections financières mensuelles/trimestrielles et annuelles.

4. Formuler des hypothèses avant d’établir des projections financières

Une fois que vous disposez d’un outil de planification financière, vous pouvez passer à l’étape suivante : formuler deshypothèses financières pour votre plan sur la base des performances actuelles de votre entreprise et de ses antécédents financiers.

Il s’agit simplement de faire des prévisions sur l’avenir financier de votre entreprise, il n’est donc pas nécessaire de trop réfléchir ou de compliquer le processus.

Vous pouvez rassembler les données financières historiques de votre entreprise, les tendances du marché et d’autres documents pertinents afin de créer une base pour des projections financières précises.

Une fois que vous aurez élaboré des hypothèses approximatives et que vous aurez une bonne compréhension des finances de votre entreprise, vous pourrez passer à l’étape suivante, celle des projections financières.

5. Préparer des projections financières réalistes

C’est une évidence : les prévisions financières sont l’aspect le plus critique et le plus difficile de la planification financière. Cependant, elle est facile à réaliser si vous utilisez un logiciel de planification financière.

La fonction de prévision d’Upmetrics peut vous aider à projeter vos finances sur une période allant jusqu’à 7 ans. Cependant, les nouvelles entreprises envisagent généralement de planifier sur les cinq prochaines années. Bien que cela puisse être contradictoire compte tenu de vos objectifs financiers et des spécifications des investisseurs.

Voici les deux aspects clés de vos projections financières :

Projections de revenus

En termes simples, les projections de recettes aident les investisseurs à déterminer le montant des recettes que votre entreprise prévoit de générer dans les années à venir.

Cela implique généralement la réalisation d’une étude de marché, la définition d’une stratégie de tarification et l’analyse des flux de trésorerie, que nous avons déjà abordés dans les étapes précédentes.

Voici les principaux éléments d’un rapport de projection des recettes précis :

- Analyse du marché

- Prévision des ventes

- Stratégie de prix

- Flux de revenus

- Hypothèses de croissance

- Variations saisonnières

Il s’agit d’une section essentielle pour les startups en phase de pré-revenu. Veillez donc à ce que vos projections soient en adéquation avec le modèle financier de votre startup et ses objectifs en matière de chiffre d’affaires.

Projections de dépenses

Les prévisions de recettes et de dépenses sont toutes deux liées l’une à l’autre. Tout comme les prévisions de revenus, les prévisions de dépenses évaluent les dépenses liées à l’exploitation de l’entreprise.

Une estimation précise des dépenses permet une analyse efficace des flux de trésorerie et une affectation adéquate des ressources.

Voici les coûts les plus courants à prendre en compte lors de la projection des dépenses :

- Coûts fixes

- Coûts variables

- Coûts des employés ou charges salariales

- Frais d’exploitation

- Frais de marketing et de publicité

- Fonds d’urgence

N’oubliez pas que des hypothèses réalistes, des recherches approfondies et une bonne compréhension de votre marché sont la clé de projections financières fiables.

6. Envisagez des scénarios de type « et si ».

Après avoir établi vos projections financières, il est temps de vérifier vos hypothèses au moyen d’une analyse de simulation, également connue sous le nom d’analyse de sensibilité.

L’utilisation de l’analyse de simulation avec différents scénarios pendant que vous projetez vos finances augmentera la transparence et aidera les investisseurs à mieux comprendre l’avenir de votre startup avec ses scénarios les plus favorables, les plus prévisibles et les plus pessimistes.

L’exploration de scénarios de simulation est le meilleur moyen de mieux comprendre les risques et les opportunités potentiels liés aux activités de l’entreprise. Cet exercice proactif vous aidera à prendre des décisions stratégiques et à apporter les ajustements nécessaires à votre plan financier.

7. Construire un rapport visuel

Si vous avez suivi de près les étapes précédentes, vous savez comment rechercher des projections financières, créer un plan financier et tester les hypothèses à l’aide de scénarios de simulation.

Nous allons maintenant préparer des rapports visuels pour présenter vos chiffres dans un format visuellement attrayant et facile à digérer.

Ne vous inquiétez pas, ce n’est pas un effort supplémentaire. Vous avez déjà préparé un rapport visuel lors de l’élaboration de votre plan financier et de vos prévisions financières.

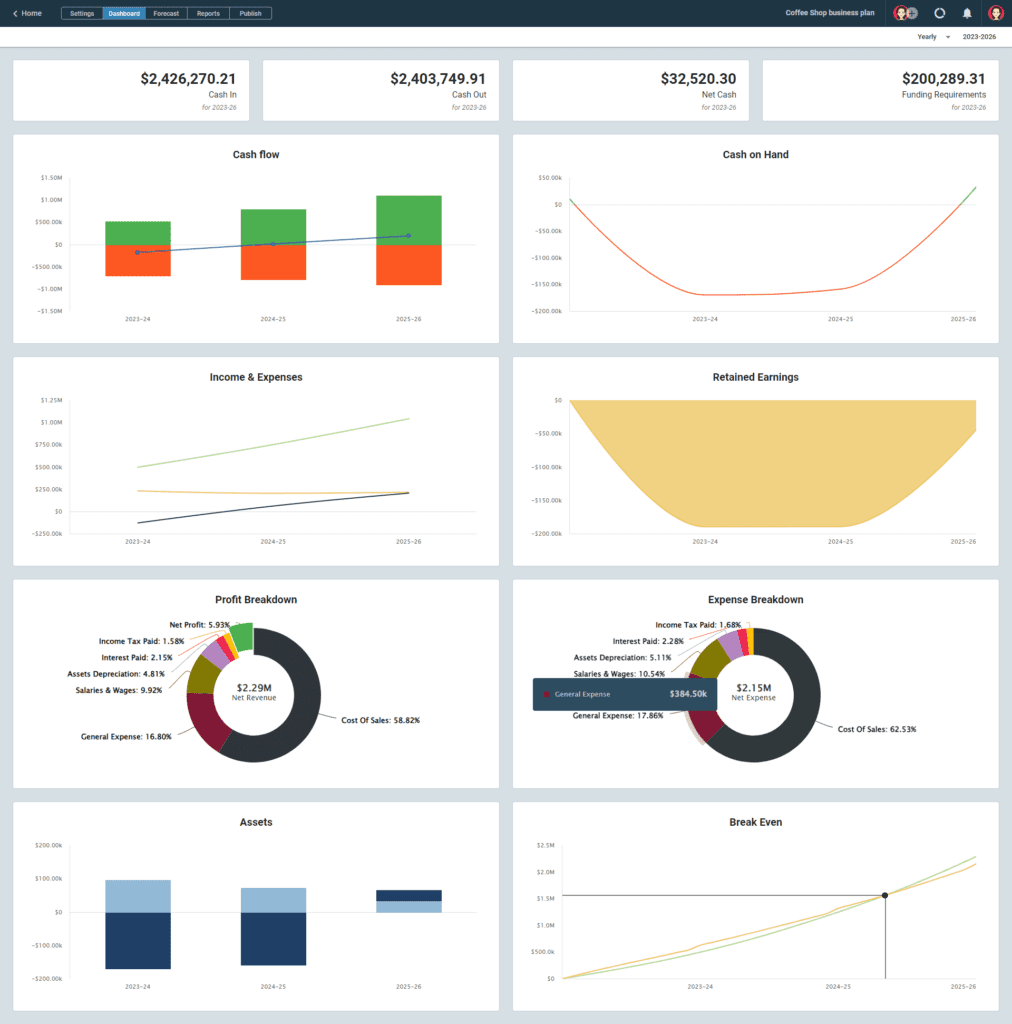

Consultez le tableau de bord pour voir la présentation visuelle de vos projections et rapports, et utilisez les données financières, diagrammes et graphiques nécessaires dans la version finale de votre plan financier.

Voici à quoi ressemble le tableau de bord d’Upmetrics :

8. Surveillez et ajustez votre plan financier

Même s’il ne s’agit pas d’une étape primordiale dans l’élaboration d’un bon plan financier pour votre petite entreprise, il est essentiel de contrôler et d’ajuster régulièrement votre plan financier afin de vous assurer que les hypothèses que vous avez formulées sont toujours pertinentes et que vous allez dans la bonne direction.

Il existe de nombreuses façons de contrôler votre plan financier.

Par exemple, vous pouvez comparer vos hypothèses avec les résultats réels pour vous assurer que les projections sont exactes, sur la base de paramètres tels que les nouveaux clients acquis et les coûts d’acquisition, le bénéfice net et la marge brute.

Envisagez de procéder aux ajustements nécessaires si vos hypothèses ne correspondent pas aux chiffres réels.

En outre, surveillez la mise en œuvre des changements que vous avez identifiés pour vous assurer qu’ils produisent l’effet escompté.

C’est la dernière étape de notre guide de planification financière. Mais ce n’est pas tout. Jetez un coup d’œil à cet exemple de plan financier.

Exemple de plan financier pour une startup

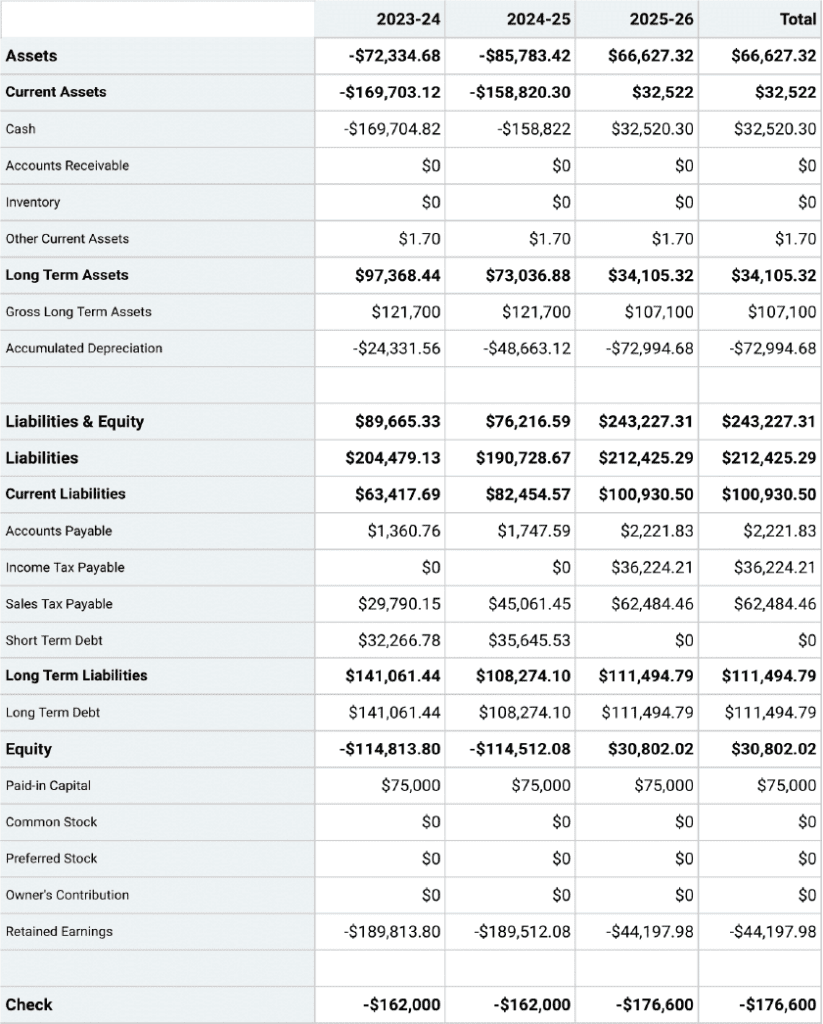

Après avoir appris ce qu’est la planification financière, examinons rapidement un exemple de plan financier d’une startup de café préparé à l’aide d’Upmetrics.

Hypothèses importantes

- Les prévisions de ventes sont prudentes et supposent une augmentation de 5 % pour l’année 2 et de 10 % pour l’année 3.

- L’analyse tient compte de la saisonnalité de l’économie, qui se traduit par un pic des recettes certains mois (comme les vacances) et par une baisse pendant les mois plus calmes.

- L’analyse suppose que le propriétaire ne retirera pas de salaire avant la troisième année ; à tout moment, il est supposé que le retrait du propriétaire est disponible à sa discrétion.

- Les ventes sont réalisées sur la base de la comptabilité de caisse – comptabilité d’exercice.

- Augmentation modérée du personnel au cours des 5 années prévues.

- Le salaire d’un barista dans les prévisions est de 36 000 $ en 2023.

- En général, la plupart des cafés ont une marge bénéficiaire brute de 85%.

- En général, la plupart des cafés ont une marge bénéficiaire nette de 3%.

Bilan prévisionnel

Tableau des flux de trésorerie prévisionnels

Compte de résultat prévisionnel

Analyse du seuil de rentabilité

Commencez à préparer votre plan financier

Nous avons abordé tous les aspects de la planification financière dans ce guide, n’est-ce pas ? Même si notre objectif n’est pas entièrement atteint, nous voulons que vous terminiez votre plan financier.

La tâche vous semble ardue ? Nous avons une solution facile pour vous : la fonction de prévision financière d’Upmetrics. Il vous suffit d’entrer vos hypothèses financières et de laisser faire le reste.

Alors, qu’attendez-vous ? Essayez Upmetrics et créez votre plan financier en un clin d’œil.